Epargne des indépendants : PER & PEPP, est-ce pareil ? Quelle fiscalité ?

Indépendants :

Les versements sur un Plan Epargne Retraite (PER)

ou un Produit Paneuropéen d'Epargne Retraite (PEPP)

sont-ils déductibles du résultat professionnel ?

Le Plan Epargne Retraite (PER) individuel est un produit financier à long terme.

Une fois en retraite, il est possible d'obtenir une rente, ou un capital.

L'organisme d'assurance assure une gestion pilotée des sommes durant la vie active du professionnel, en s'orientant progressivement vers des actifs moins risqués à l'approche de la retraite.

Le PER est alimenté par des versements volontaires déductibles du résultat professionnel dans la limite des plafonds suivants :

- 10% des revenus TNS (BNC ou BIC ou BA) de l'année d'imposition, dans la limite de 8 fois le PASS de l'année d'imposition majoré de 15% de ces revenus compris entre 1 PASS et 8 PASS ;

OU

- 10% du PASS de l'année d'imposition.

Il faut retenir le plus élevé de ces 2 plafonds.

Tout se passe sur la déclaration n°2042 ...

En ayant pris le soin de déduire les versements PER/PEPP sur la déclaration professionnelle des revenus BIC ou BNC ou BA, avec respect des plafonds de déductibilité, il faut aussi s'attendre à une fiscalité à la sortie, lors des premières rentes ou lors du versement du capital.

NB : Il est possible de renoncer à la déduction des versements PER effectués.

Cette option aura pour conséquence d'entraîner une fiscalité différente à la sortie.

- Sortie en rentes

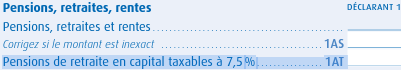

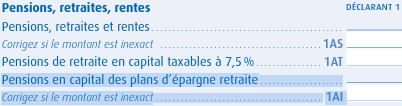

Les rentes sont soumises à l'impôt sur le revenu en pensions de retraite sur la déclaration 2042, en zone AS :

Le Produit Paneuropéen d'Epagne Retraite individuel est aussi un produit financier à long terme.

Il permet d'épargner dans un produit européen universel ne nécessitant pas de transfert ou démarches particulières en cas de déménagement dans un autre État membre.

En France, sauf option contraire, les versements réalisés dans un sous-compte français de PEPP sont déductibles du revenu imposable des indépendants dans la limite des mêmes plafonds que ceux existant pour les PER.

Un abattement de 10% est appliqué automatiquement par l'Administration, venant ainsi réduire le montant imposable à soumettre au barème progressif de l'impôt sur le revenu avec les autres revenus du foyer fiscal.

Au niveau social, un abattement de 30% à 70 %, en fonction de l'âge, s'applique sur la part des rentes afférente aux versements volontaires avant de la soumettre aux prélèvements sociaux de 17,2% (précomptés par l'établissement payeur).

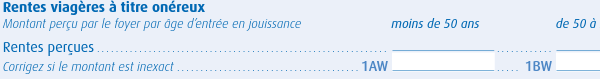

NB : En cas de non-déduction des versements tout au long du placement, les rentes perçues sont à déclarer en "Rentes Viagères à titre onéreux" en zone AW à DW, en fonction de l'âge du titulaire du PER (application d'un abattement de 30% à 70%) :

17,2% de prélèvements sociaux seront aussi appliqués sur les produits tirés des versements volontaires.

Un professionnel déclare, en 2024, un bénéfice imposable de 50 000 €. Il a effectué 7 500 € de versements volontaires sur son PER.

Le PASS 2024 étant de 46 368 €, le plafond de déductibilité des versements sur les revenu professionnel est de :

[50 000 x 10%, soit 5 000 € ] + [(50 000 - 46 368) x 15%, soit 901 €]

Par addition, le plafond est donc de 5 545 € pour 2024 pour ce professionnel

7 500 - 5 901 = 1 955 € ne pouvant être déduits du bénéfice professionnel.

A noter que le PASS 2025 est de 47 100 €, soit dans notre exemple un plafond de 5 435 €.

Lors des versements PER, il est possible de choisir, de façon irrévocable, la qualification des versements volontaires auprès de l'organisme gestionnaire du placement retraite.

Ainsi, si nous reprenons l'exemple précédent, par anticipation du bénéfice à réaliser, il y a un différentiel de 1 955 € qui aurait pu être qualifié différemment ...

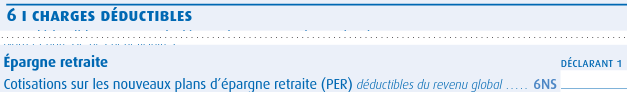

En privilégiant un versement au titre de l'article 163 quatervicies du CGI (épargne retraite) lors des versements, au lieu du 154 bis du CGI (Madelin, par défaut), un montant de 1 955 € aurait pu être déduit au niveau du revenu global sur la 2042 (sous respect des plafonds du 163 quatervicies), en zone 6NS :

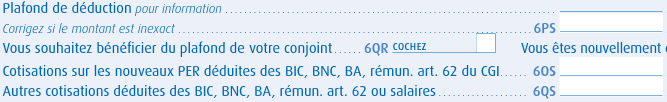

sous réserve de respecter le plafond global disponible :

NB : Pas d'option de non-déduction des cotisations.

- Sortie en capital liée à un PERIN :

Par défaut, le capital perçu sera directement précompté par l'établissement payeur, et reporté automatiquement sur votre 2042. Le capital est divisé en 2 parties...

- la part liée aux versements volontaires à imposer au barème de l'impôt sur le revenu en case AI. Ici, pas d'abattement préalable de 10 % mais pas de prélèvements sociaux 30% non plus. L'option pour l'imposition à 7,5% (case AT) n'est pas possible.

NB : En cas de non-déduction des versements tout au long du placement, c'est cette part qui est exonérée d'impôts et de charges sociales !

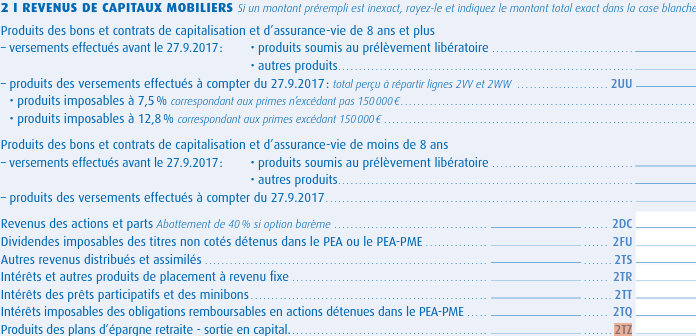

- la part correspondant aux gains générés par le contrat est à imposer à la FLAT TAX en zone 2TZ, soit 12,8% d'impôt et 17,2% de prélèvements sociaux.

Il est possible de renoncer à ce prélèvement forfaitaire unique de 30% par courrier à la banque ou assurance avant encaissement du capital, c'est le barème progressif de l'IR qui sera alors appliqué, et ce capital sera alors déclaré en zone 1AI, comme la part liée aux versements volontaires...

NB : Idem. En cas de non-déduction des versements tout au long du placement, la fiscalité reste la même pour les produits générés par les versements PER.